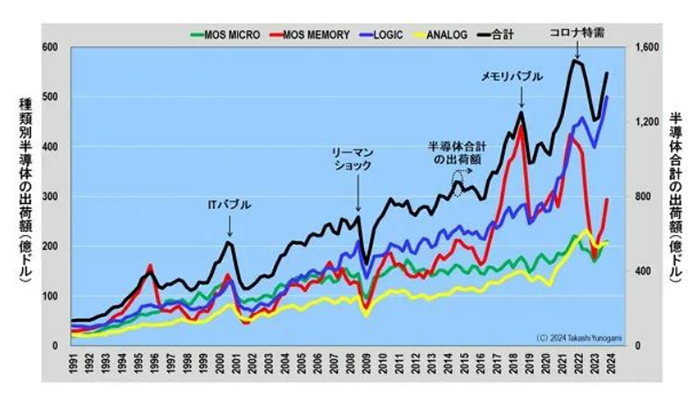

Från 2021 till 2022 skedde en snabb tillväxt på den globala halvledarmarknaden på grund av uppkomsten av särskilda behov till följd av COVID-19-utbrottet. Men i takt med att de särskilda behoven orsakade av COVID-19-pandemin upphörde under senare hälften av 2022 och störtade in i en av de allvarligaste recessionerna i historien 2023.

Den stora recessionen förväntas dock bottna 2023, med en omfattande återhämtning i år (2024).

Om man tittar på de kvartalsvisa halvledarleveranserna inom olika typer har Logic faktiskt redan överträffat toppen orsakad av den speciella efterfrågan från COVID-19 och satt en ny historisk rekordnivå. Dessutom kommer Mos Micro och Analog sannolikt att nå historiska rekordnivåer under 2024, eftersom nedgången orsakad av slutet av den speciella efterfrågan från COVID-19 inte är signifikant (figur 1).

Bland dem upplevde Mos Memory en betydande nedgång, för att sedan bottna under första kvartalet (Q1) 2023 och påbörjade sin resa mot återhämtning. Det verkar dock fortfarande ta avsevärd tid att nå toppen av den speciella efterfrågan på grund av COVID-19. Men om Mos Memory överträffar sin topp kommer de totala leveranserna av halvledare utan tvekan att nå en ny historisk rekordnivå. Enligt min mening, om detta händer, kan man säga att halvledarmarknaden har återhämtat sig helt.

Men om man tittar på förändringarna i halvledarleveranserna är det uppenbart att denna uppfattning är felaktig. Detta beror på att medan leveranserna av Mos Memory, som är i återhämtning, till stor del har återhämtat sig, ligger leveranserna av Logic, som nådde historiskt höga nivåer, fortfarande på extremt låga nivåer. Med andra ord, för att verkligen återuppliva den globala halvledarmarknaden måste leveranserna av logikenheter öka avsevärt.

Därför kommer vi i den här artikeln att analysera halvledarleveranser och kvantiteter för olika typer av halvledare och totala halvledare. Härnäst kommer vi att använda skillnaden mellan Logic-leveranser och leveranser som ett exempel för att visa hur TSMC:s leveranser av wafers släpar efter trots snabb återhämtning. Dessutom kommer vi att spekulera i varför denna skillnad finns och föreslå att den fullständiga återhämtningen av den globala halvledarmarknaden kan bli försenad till 2025.

Sammanfattningsvis är den nuvarande återhämtningen på halvledarmarknaden en "illusion" orsakad av NVIDIAs grafikkort, vilka har extremt höga priser. Därför verkar det som att halvledarmarknaden inte kommer att återhämta sig helt förrän gjuterier som TSMC når full kapacitet och Logic-leveranser når nya historiska toppar.

Analys av leveransvärde och kvantitet för halvledare

Figur 2 visar trenderna i leveransvärde och kvantitet för olika typer av halvledare samt hela halvledarmarknaden.

Mos Micros leveransvolym nådde sin topp under fjärde kvartalet 2021, bottnade under första kvartalet 2023 och började återhämta sig. Å andra sidan uppvisade leveransmängden ingen signifikant förändring och förblev nästan oförändrad från tredje till fjärde kvartalet 2023, med en liten nedgång.

Mos Memorys leveransvärde började minska avsevärt från andra kvartalet 2022, nådde botten under första kvartalet 2023 och började stiga, men återhämtade sig bara till cirka 40 % av toppvärdet under fjärde kvartalet samma år. Samtidigt har leveranskvantiteten återhämtat sig till cirka 94 % av toppnivån. Med andra ord anses fabriksutnyttjandegraden hos minnestillverkarna närma sig full kapacitet. Frågan är hur mycket priserna på DRAM och NAND flash kommer att öka.

Logics leveranskvantitet nådde sin topp under andra kvartalet 2022, botten under första kvartalet 2023, återhämtade sig sedan och nådde en ny historisk rekordnivå under fjärde kvartalet samma år. Å andra sidan nådde leveransvärdet sin topp under andra kvartalet 2022, sjönk sedan till cirka 65 % av toppvärdet under tredje kvartalet 2023 och förblev oförändrat under fjärde kvartalet samma år. Med andra ord finns det en betydande skillnad mellan beteendet hos leveransvärde och leveranskvantitet i Logic.

Analog leveransmängd nådde sin topp under tredje kvartalet 2022, botten under andra kvartalet 2023 och har sedan dess varit stabil. Å andra sidan, efter att ha nått sin topp under tredje kvartalet 2022, fortsatte leveransvärdet att minska fram till fjärde kvartalet 2023.

Slutligen minskade det totala leveransvärdet av halvledare avsevärt från andra kvartalet 2022, nådde botten under första kvartalet 2023 och började stiga, och återhämtade sig till cirka 96 % av toppvärdet under fjärde kvartalet samma år. Å andra sidan minskade även leveranskvantiteten avsevärt från andra kvartalet 2022, nådde botten under första kvartalet 2023, men har sedan dess legat kvar på cirka 75 % av toppvärdet.

Av ovanstående framgår att Mos Memory är problemområdet om man endast beaktar leveranskvantiteten, eftersom den bara har återhämtat sig till cirka 40 % av toppvärdet. Men sett i ett bredare perspektiv kan vi se att Logic är ett stort problem, eftersom leveransvärdet, trots att leveranskvantiteten nått historiskt höga nivåer, har stagnerat runt 65 % av toppvärdet. Effekten av denna skillnad mellan Logics leveranskvantitet och värde verkar sträcka sig till hela halvledarområdet.

Sammanfattningsvis beror återhämtningen på den globala halvledarmarknaden på om priserna på Mos-minnen ökar och om leveranskvantiteten av Logic-enheter ökar avsevärt. Med DRAM- och NAND-priser som kontinuerligt stiger kommer den största frågan att vara att öka leveranskvantiteten av Logic-enheter.

Härnäst kommer vi att förklara hur TSMC:s leveranskvantitet och waferleveranser fungerar för att specifikt illustrera skillnaden mellan Logics leveranskvantitet och waferleveranser.

TSMC:s kvartalsvisa leveransvärde och waferleveranser

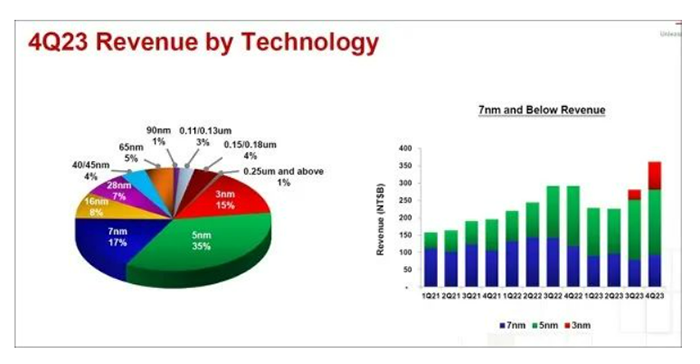

Figur 3 illustrerar TSMC:s försäljningsfördelning per nod och försäljningstrenden för 7nm-processer och högre under fjärde kvartalet 2023.

TSMC positionerar 7nm och mer avancerade noder som avancerade noder. Under fjärde kvartalet 2023 stod 7nm för 17%, 5nm för 35% och 3nm för 15%, totalt 67% av de avancerade noderna. Dessutom har den kvartalsvisa försäljningen av avancerade noder ökat sedan första kvartalet 2021, upplevde en nedgång en gång under fjärde kvartalet 2022, men nådde botten och började stiga igen under andra kvartalet 2023, och nådde en ny historisk rekordnivå under fjärde kvartalet samma år.

Med andra ord, om man tittar på försäljningsresultatet för avancerade noder, presterar TSMC bra. Så, hur är det med TSMC:s totala kvartalsvisa försäljningsintäkter och waferleveranser (Figur 4)?

Diagrammet över TSMC:s kvartalsvisa leveransvärde och waferleveranser överensstämmer ungefär. Det nådde sin topp under IT-bubblan år 2000, minskade efter Lehman-chocken 2008 och fortsatte att minska efter att minnesbubblan spräcktes 2018.

Beteendet efter toppen av den speciella efterfrågan under tredje kvartalet 2022 skiljer sig dock åt. Leveransvärdet nådde en topp på 20,2 miljarder dollar, minskade sedan kraftigt men började återhämta sig efter att ha bottnat på 15,7 miljarder dollar under andra kvartalet 2023 och nådde 19,7 miljarder dollar under fjärde kvartalet samma år, vilket är 97 % av toppvärdet.

Å andra sidan nådde kvartalsvisa waferleveranser topp på 3,97 miljoner wafers under tredje kvartalet 2022, sedan rasade de och bottnade på 2,92 miljoner wafers under andra kvartalet 2023, men förblev oförändrade därefter. Även under fjärde kvartalet samma år, trots att antalet levererade wafers minskade avsevärt från toppen, låg det fortfarande kvar på 2,96 miljoner wafers, en minskning med över 1 miljon wafers från toppen.

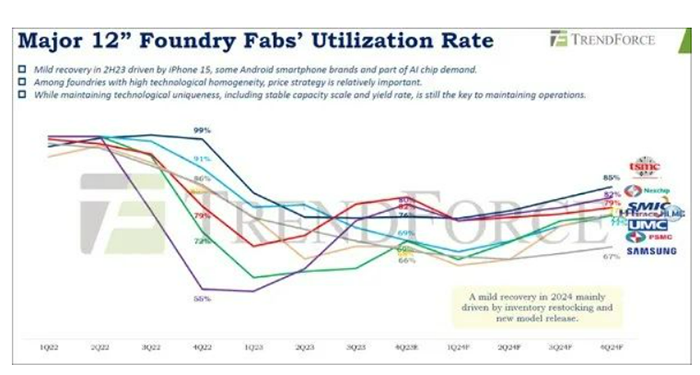

Den vanligaste halvledaren som produceras av TSMC är Logic. TSMCs försäljning av avancerade noder under fjärde kvartalet 2023 nådde en ny historisk rekordnivå, med en total försäljning som återhämtade sig till 97 % av den historiska toppen. Kvartalsvisa waferleveranser var dock fortfarande över 1 miljon wafers mindre än under toppperioden. Med andra ord är TSMCs totala fabriksutnyttjandegrad endast cirka 75 %.

När det gäller den globala halvledarmarknaden som helhet har Logic-leveranserna minskat till cirka 65 % av toppen under den särskilda efterfrågeperioden på grund av COVID-19. TSMC:s kvartalsvisa waferleveranser har konsekvent minskat med över 1 miljon wafers från toppen, med en uppskattad fabriksutnyttjandegrad på cirka 75 %.

För att den globala halvledarmarknaden verkligen ska återhämta sig framöver måste Logic-leveranserna öka avsevärt, och för att uppnå detta måste utnyttjandegraden hos gjuterierna som leds av TSMC närma sig full kapacitet.

Så, när exakt kommer detta att hända?

Förutsäga utnyttjandegraden för stora gjuterier

Den 14 december 2023 höll det taiwanesiska forskningsföretaget TrendForce seminariet "Industry Focus Information" på Grand Nikko Tokyo Bay Maihama Washington Hotel. Vid seminariet diskuterade TrendForce-analytikern Joanna Chiao "TSMC:s globala strategi och marknadsutsikterna för halvledargjuterier för 2024". Bland annat talade Joanna Chiao om att förutsäga utnyttjandegraden för gjuterier (Figur

När kommer Logic-leveranserna att öka?

Är dessa 8 % signifikanta eller obetydliga? Även om detta är en subtil fråga, kommer de återstående 92 % av wafers fortfarande att konsumeras av halvledarchips som inte är AI, även år 2026. Majoriteten av dessa kommer att vara Logic-chips. Därför måste efterfrågan på elektroniska enheter som smartphones, datorer och servrar öka för att Logic-leveranserna ska öka och för att stora gjuterier, ledda av TSMC, ska nå full kapacitet.

Sammanfattningsvis, baserat på den nuvarande situationen, tror jag inte att AI-halvledare som NVIDIAs GPU:er kommer att bli vår räddare. Därför tros det att den globala halvledarmarknaden inte kommer att återhämta sig helt förrän 2024, eller ens försenas till 2025.

Det finns dock en annan (optimistisk) möjlighet som skulle kunna kullkasta denna förutsägelse.

Hittills har alla förklarade AI-halvledare hänvisat till halvledare installerade i servrar. Det finns dock nu en trend att utföra AI-bearbetning på terminaler (edges) såsom persondatorer, smartphones och surfplattor.

Exempel inkluderar Intels föreslagna AI-dator och Samsungs försök att skapa AI-smartphones. Om dessa blir populära (med andra ord, om innovation sker), kommer marknaden för AI-halvledarprodukter att expandera snabbt. Faktum är att det amerikanska forskningsföretaget Gartner förutspår att leveranserna av AI-smartphones kommer att nå 240 miljoner enheter i slutet av 2024, och leveranserna av AI-datorer kommer att nå 54,5 miljoner enheter (endast som referens). Om denna förutsägelse slår in kommer efterfrågan på banbrytande Logic att öka (vad gäller leveransvärde och kvantitet), och utnyttjandegraden hos gjuterier som TSMC kommer att öka. Dessutom kommer efterfrågan på MPU:er och minne säkerligen också att växa snabbt.

Med andra ord, när en sådan värld anländer, borde AI-halvledare vara den verkliga räddningen. Därför vill jag från och med nu fokusera på trenderna inom AI-halvledare i edge-teknik.

Publiceringstid: 8 april 2024